Privátní dluh

Zobrazení stránky: -

Co je privátní dluh?

Privátní dluh představuje půjčku poskytnutou nebankovním věřitelem. Půjčka věřitel poskytuje na základě smlouvy a může mít podobu vtělení dluhu do cenného papíru, například dluhopisu.

Díky přímému jednání s věřiteli poskytujícími peněžní prostředky (nebankovními institucemi) o podmínkách dluhu, je privátní dluh velmi flexibilní, rychlý a vhodný pro financování nejrůznějších investičních záměrů a potřeb společnosti. Se získáním privátního dluhu jsou zpravidla spojeny nižší administrativní náklady než s vydáním cenného papíru, což ovlivní celkové náklady financování privátním dluhem.

Kdy využít privátní dluh?

Malé a střední společnosti často využívají privátní dluh k financování svého růstu, pokud se nechtějí vzdát podílu na vlastnictví společnosti a nemají přístup k vhodnému bankovnímu úvěru.

Financování lze získat ve všech fázích vývoje společnosti, kdy se dají očekávat budoucí zisky, ze kterých bude možné splácet úroky a zapůjčenou částku. Důležité je přesvědčit věřitele o úspěšnosti podnikatelského záměru jak z hlediska jeho výnosnosti, tak z pohledu manažerské dovednosti a obchodní spolehlivosti. Věřitel bude obvykle požadovat zhodnocení rizika a schopnosti generovat zisky pro splacení úvěru.

Všichni věřitelé poskytující dluh se vyznačují schopností dát peněžní prostředky relativně rychle k dispozici a obvykle jsou schopni flexibilně nastavit podmínky financování. Pokud by byl projekt příliš rizikový, věřitel bude zpravidla požadovat dodatečné záruky nebo kombinovat privátní dluh s požadavkem na obchodní podíl společnosti.

Typické situace, ve kterých společnosti využívají privátního dluhu:

- Významné rozšíření obchodní činnosti a/nebo investování do dlouhodobého majetku.

- Financování koupě (akvizice) nové společnosti.

- Optimalizace, nastavení vhodného podílu zdrojů financování (podíl vlastních zdrojů a dluhu).

- Dosažení střednědobé finanční stability.

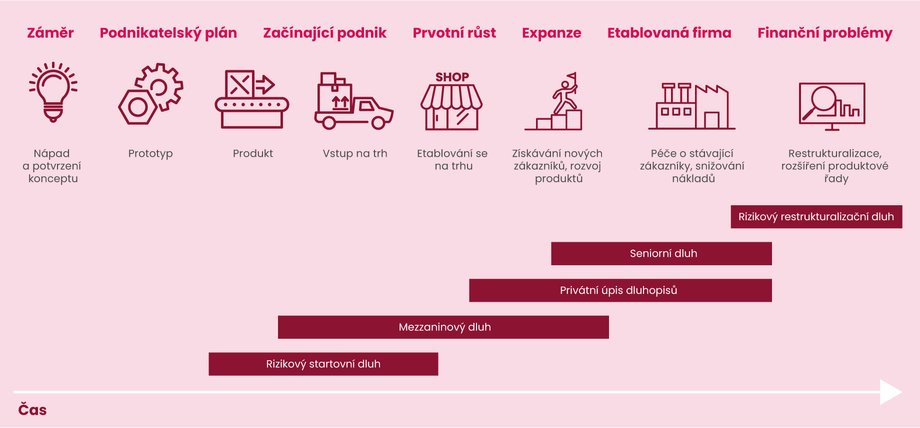

Dostupnost privátního dluhu podle fáze rozvoje společnosti a jejího podnikání v čase

*rizikový dluh může být poskytnutý samostatně nebo v kombinaci s ekvitním financováním

Co privátní dluh společnosti přinese?

Privátní dluh nabízí v porovnání s bankovním financováním dostupnost i v situaci, která je pro banky příliš riziková. Přináší tedy flexibilitu v nastavení podmínek vyhovujících fázi rozvoje společnosti a podnikatelskému záměru. Díky tomu si může společnost půjčit více peněz k financování větších projektů a rychlejšího růstu.

Další zásadní charakteristikou privátního dluhu je kratší čas potřebný pro získání peněžních prostředků, díky čemuž může společnost rychle a flexibilně reagovat na měnící se podmínky na trhu.

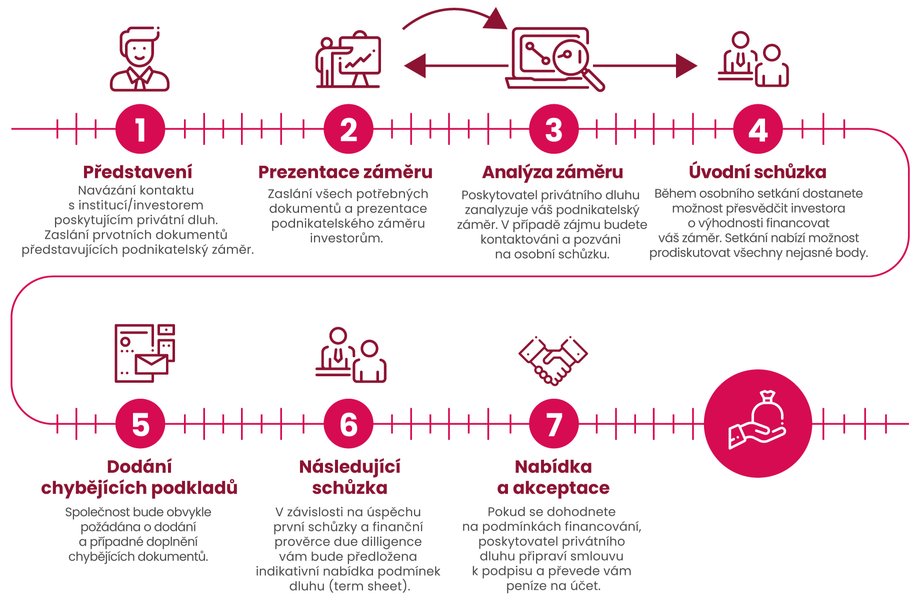

Jak získat privátní dluh?

Věřitelé poskytující privátní dluh budou zajímat především finanční výsledky společnosti a její perspektiva do budoucna. Záleží jen na vás, jak rychle věřitele přesvědčíte o výhodnosti poskytnuté půjčky. Významně vám pomůže důkladně zpracovaný podnikatelský záměr.

Délka celého procesu je velmi individuální a odvíjí se od potřeb a připravenosti jednotlivých firem. Celý proces je možné úspěšně zvládnout do 3 měsíců, nicméně typicky trvá 3 až 6 měsíců.

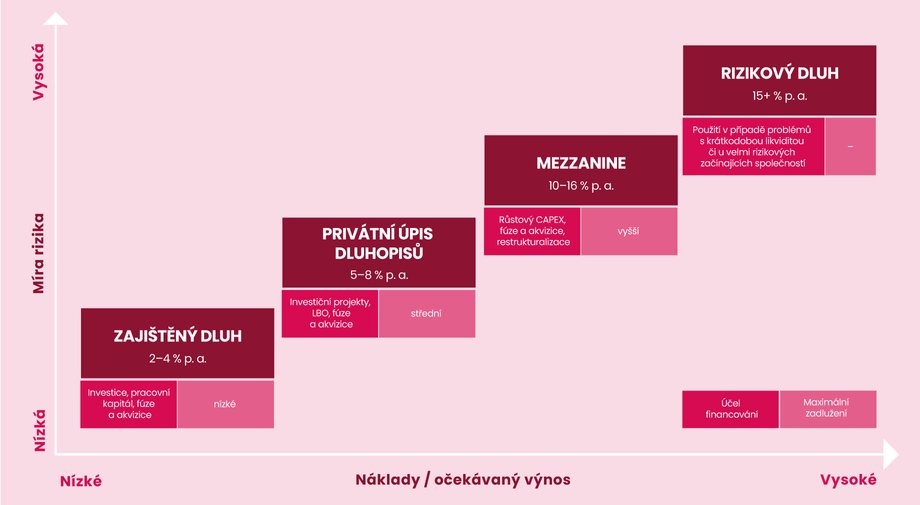

Kolik získání peněžních prostředků stojí?

Náklady privátního dluhového financování záleží především na míře rizika, která je spojena s podnikatelským záměrem nebo projektem. Věřitelé poskytující privátní dluh, např. fondy si obvykle vedle úroků účtují poplatky na své interní náklady spojené s transakcí obvykle ve výši 0,5–2,0 % (v závislosti na komplexnosti transakce a její celkové velikosti).

*rizikový dluh může být poskytnutý podobně jako mezzanine samostatně nebo v kombinaci s prodejem podílu na vlastnictví společnosti (ekvitou)

Výhody a nevýhody privátního dluhu

- Vyplnění mezery v oblasti financování způsobené omezeným přístupem k seniornímu (typicky bankovnímu) dluhu či k vlastním zdrojům.

- Hodnocení bonity (schopnosti splácet) orientované na budoucnost.

- Rychlost procesu získání financování a flexibilita.

- Možnost vyjednávat s věřitelem o nastavení podmínek půjčky.

- Rychlejší růst díky flexibilitě dostupného financování v různých fázích společnosti.

- Potenciálně větší vliv věřitelů, zejména v případě nepříznivé finanční situaci společnosti.

- Vyšší úrokové náklady ve srovnání s bankovním úvěrem vyplývající z vyšší rizikovosti a snížené likvidity a nemožnosti dluh jednoduše prodat na trhu.

Druhy privátního dluhu

Každý věřitel se specializuje na poskytování financí určitému druhu společností především v závislosti na jejich rizikovosti a fázích jejich vývoje. Důležité proto je v prvním kroku pochopit, na co se jednotliví věřitelé specializují a kdy Vaší společnosti mohou být prospěšní.

Základní druhy privátního dluhu

Zajištěný privátní dluh

Privátní úpis dluhopisů

Mezzanine

Rizikový startovní dluh

Rizikový restrukturalizační dluh

Zajištěný privátní dluh

Zajištěný privátní dluh označuje půjčky bez prostředníka mezi dlužníkem a privátním věřitelem, které jsou jištěny majetkem při nesplacení.

Na rozdíl od bank jsou obvykle privátní věřitelé flexibilnější v nastavení svých požadavků na zajištění dluhu a ziskovosti na začátku projektu, ale i tak poskytují peněžní prostředky pouze na projekty s vysokou pravděpodobností úspěchu. Z požadavků vysokých záruk a nízkého rizika zároveň vyplývá i hlavní překážka dostupnosti seniorního dluhu pro financování rizikovějších projektů, mezi které obvykle patří i raná fáze založení podniku.

Rozhodující pro investora zpravidla bývají odpovědi na následující otázky:

- Vysoké zajištění dluhu.

- Stabilní finanční výsledky, zejména pozitivní peněžní toky společnosti.

Privátní úpis dluhopisů

Privátní úpis dluhopisů označuje způsob zprostředkování dluhu mezi společností a privátním věřitelem. Jedná o vydání a prodej dluhopisů formou neveřejné nabídky (tzv. privátní emise), která je zpravidla domluvena předem mezi privátními věřiteli a společností jako forma zprostředkování dluhu.

Klikněte zde a přečtěte si o dluhopisech.

Oproti zajištěnému dluhu bývá zpravidla financování prostřednictvím dluhopisů flexibilnější a dostupné i pro projekty, které jsou mírně rizikovější především z pohledu nižší míry zajištění. Díky tomu m�ůže být společnost schopna získat větší objem peněžních prostředků a zajistit rychlejší růst.

Co přesvědčí věřitele o výhodnosti privátního úpisu dluhopisů?

- Stabilní finanční výsledky.

- Očekávaná vysoká profitabilita projektu.

Mezzanine

Mezaninový dluh je půjčka, která je z pohledu rizikovosti umístěná mezi seniorním dluhem a vlastním kapitálem. Využitelná je v situacích, kdy financování bankou (zpravidla z důvodu konzervativní strategie a požadavku vysokého zajištění) již není možné a vlastní kapitál není dostatečný pro financování rychlejšího růstu.

- Představuje formu podřízeného dluhu, která jako zajištění dluhu využívá možnost získání podílu na vlastnictví a řízení podniku v případě nesplácení. Podřízený dluh znamená, že bude v případě finančních problémů splacen až po splacení zajištěných/prioritních dluhů.

- Často nabízí možnost splácet v průběhu pouze úroky a půjčenou částku vrátit až na konci projektu, kdy se očekávají vyšší zisky.

- Ze své podstaty nese v�ýznamně vyšší riziko než standardní dluh a tomu odpovídá i jeho vyšší cena (výše úroků). Společnost však díky mezaninovému financování získá větší objem peněžních prostředků a dokáže realizovat větší projekty a růst rychleji.

- Mezaninové financování může obsahovat doložku umožňující podle dohodnutých podmínek výměnu za podíl na vlastnictví.

Co přesvědčí věřitele o výhodnosti půjčky?

- Očekávaná vysoká profitabilita projektu.

- Schopný tým a kvalitní organizační struktura.

Rizikový startovní dluh (venture debt)

Forma půjčky určená pro začínající společnosti na překlenutí období, než bude společnost dosahovat prvních zisků. Začínající společnosti mohou využít rizikový dluh jako doplněk ekvitního financování v pozdější fázi vývoje produktu nebo financování prvotního růstu, kdy ještě nedosahují kladných zisků, ale společnost se slibně rozvíjí. Využít ho mohou i společnosti, které nechtějí prodávat další podíl na vlastnictví společnosti, aby minimalizovaly podíl cizího vlastnictví.

- Často nabízí možnost splácet pouze úroky a půjčenou částku vrátit až na konci projektu, kdy se očekávají dostatečné zisky; Lze ho zajistit možností přeměny na ekvitu (kapitalizace půjčky) nebo dalšími zárukami (předem domluvené parametry dluhu);

- Možnost akumulace úroků namísto jejich pravidelného placení (mechanismus tzn. Payment In Kind, který umožňuje započíst úroky a navýšit celkový úvěr namísto pravidelného placení úroků), což dává větší „dýchací prostor“ společnosti z pohledu peněžních toků

Co přesvědčí věřitele o výhodnosti půjčky?

- Rostoucí výsledky společnosti.

- Odměnou za tuto formu půjčky může být jednak vyšší úrok a zároveň i podíl na společnosti a/nebo další formy „bonusu“ pro věřitele.

- Plnění dílčích kroků podle podnikatelského plánu.

- Schopný tým.

Rizikový restrukturalizační dluh (distressed debt)

Forma půjčky určená pro velmi rizikové projekty nebo pro případ finančních problémů, kdy kvůli nedostatečné zásobě volné hotovosti hrozí společnosti vysoké riziko finančních problémů. Pro společnosti jsou tak dodatečné peněžní prostředky velmi důležité k zajištění jejich běžného chodu před tím, než začnou znovu vykazovat stabilní příjmy.

- Často nabízí možnost splácet pouze úroky a půjčenou částku vrátit až na konci projektu, kdy se očekávají dostatečné zisky. Poskytne tak čas na restrukturalizaci předlužené společnosti, aby se znovu postavila na nohy.

- Často ho poskytují fondy specializující se na poskytování rizikového kapitálu jako doplněk financování společnosti.

- Může být zajištěn možností přeměny na ekvitu nebo dalšími zárukami (kovenanty, což jsou finanční podmínky a parametry předem domluvené při sjednání půjčky).

Co přesvědčí věřitele o výhodnosti půjčky?

- Stabilní základna zákazníků.

- Možnost restrukturalizovat potenciálně stabilní společnost v krátkém časovém horizontu.

- Produkt, nehmotný majetek, značka, know-how.

Kam dál? Koho oslovit?

Při hledání toho správného věřitele poskytujícího privátní dluh je třeba se zaměřit především na jejich specializaci, aby jejich nabídka odpovídala požadavkům společnosti. Věřitelé se specializují podle velikosti společností a sektorů či rizikovosti financovaného projektu.

Zajištění financování pomocí privátního dluhu je velmi důležitá strategická činnost, která nepatří mezi každodenní aktivity společnosti, ale i tak by ji měla zvládnout hned napoprvé správně. Velké většině společností se nevyplatí zaměstnávat lidi se zkušenostmi v oblasti trhů s kapitálem, kteří budou mít na starosti jen tuto oblast, a proto může být pro společnost vhodné získat pomoc poradců.

Výhody oslovení poradce:

- Na tuto činnost se specializuje a má s procesem zajištění financování formou privátního dluhu dlouhodobé zkušenosti.

- Postará se o celý proces a je placený za jeho úspěšnost.

- Pomůže dojednat výhodné podmínky obchodní transakce.

Tipy a kontakty:

Jak využít portál Kapitálový průvodce k získání financování?Kontakty na právníkyKontakty na poradcePrávní předpisy a regulace privátního dluhu

- Poskytování privátního dluhu, který se týká podnikatelské činnosti, se řídí především pravidly soukromého práva. Pokud se smlouva řídí českým právním řádem, bude to zpravidla občanský zákoník. Zejména v případě zahraničního věřitele se však smlouva může řídit i zahraničním právem.

- Někteří poskytovatelé privátního dluhu mohou podléhat zvláštním pravidlům činnosti v oblasti obezřetného výkonu činnosti z oblasti veřejného práva, například investiční fondy. Tato pravidla však obvykle směřují k zabezpečení procesů a stability samotného poskytovatele, případně k ochraně některých zájmů investorů, kteří poskytovateli poskytují financování činnosti.

- Pravidla činnosti správců investičních fondů poskytujících privátní dluh upravuje především Evropská směrnice AIFMD (Směrnice o správcích alternativních investičních fondů) implementovaná zákonem č. 240/2013 Sb., o investičních společnostech a investičních fondech, ve znění pozdějších předpisů.